Mengenal Obligasi FR (Fixed Rate): Pengertian, Keuntungan, dan Risikonya

Obligasi FR atau fixed rate merupakan salah satu instrumen investasi yang dinilai aman dan memberikan banyak keuntungan. Yuk, berkenalan lebih dekat dengan aset kekayaan satu ini.

Selain deposito atau lainnya, instrumen satu ini juga mulai popular di masyarakat yang ingin mengembangkan kekayaannya dengan cara berinvestasi.

Dengan obligasi FR yang bagus, para investor akan mendapatkan imbal hasil atau yield yang lebih besar jika dibandingkan berinvestasi dengan deposito.

Blog SkorLife telah merangkum dari berbagai sumber untuk membahas instrumen investasi ini.

Apa Itu Obligasi FR?

Mengutip laman Sikapiuangmu.ojk.go.id, obligasi FR (fixed rate) adalah surat utang yang diterbitkan oleh pemerintah dalam jangka waktu tertentu melalui kupon tetap.

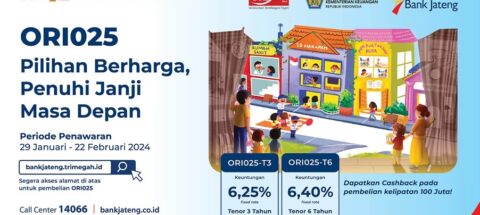

Keuntungan obligasi fixed rate tentu sama seperti investasi ORI (obligasi ritel Indonesia), SBN (Surat Berharga Negara), dan sukuk (surat berharga syariah) yang menggunakan kupon dan dibayarkan secara reguler hingga waktu jatuh tempo.

By the way, ORI dan sukuk ini juga termasuk ke dalam salah satu contoh bentuk obligasi pemerintah yang dibahas dalam artikel sebelumnya.

Hanya saja ada perbedaan obligasi FR dan SBN, ORI maupun sukuk yang terletak pada periode pembayaran kupon.

Untuk investasi ORI, SBN, dan sukuk, investor akan menerima kupon yang dibayarkan setiap 1 bulan sekali.

Sedangkan kupon pada surat utang ini dibayarkan setiap enam bulan sekali dengan nilai sama. Investor harus mengetahui hal ini ya.

Lantas, apakah obligasi FR kena pajak?

Perlu untuk diketahui, kupon obligasi fixed rate yang ditawarkan tersebut akan dikenakan pajak sebesar 10% dengan pembayaran setiap 6 bulan sekali.

Meski demikian, investor akan memperoleh keuntungan melalui kupon tetap dan berpeluang mendapat capital gain di pasar sekunder. Obligasi ini bisa dijual sebelum jatuh tempo.

Nah, setelah memahami obligasi FR itu apa sih, kini saatnya kamu mengetahui pula sejumlah kelebihan dari instrumen investasi ini.

Keuntungan Obligasi Fixed Rate

Seperti halnya instrumen investasi lain, berinvestasi pada obligasi punya sejumlah kelebihan yang dapat menguntungkan para pemiliknya.

Blog SkorLife merangkum keuntungan instrumen investasi satu ini dari berbagai sumber.

1. Imbal Hasil Lebih Tinggi

Kalau kamu ingin berinvestasi dengan imbal hasil atau yield tinggi, maka obligasi fixed rate bisa jadi salah satu pilihannya.

Mengutip Kompas.com, rata-rata imbal hasil obligasi fixed rate adalah berkisar 5% hingga 7% per tahun.

Selain itu, pajak yang dikenakan pada obligasi FR juga hanya 10%. Tentu angka ini lebih rendah apabila dibandingkan pajak deposito yang berada pada angka 20%.

2. Yield Bisa Ditetapkan

Kelebihan obligasi fixed rate berikutnya yakni memiliki yield atau imbal hasil yang dapat ditetapkan saat membeli.

Dengan demikian, investor tak perlu merasa khawatir adanya kemungkinan perubahan nilai bunga.

3. Tersedia Kupon Setiap 6 Bulan

Keuntungan obligasi fixed rate lainnya adalah tersedianya kupon setiap 6 bulan sekali.

Kupon ini nantinya akan ditransfer secara langsung kepada nasabah secara rutin, meski kondisi perekonomian menurun.

Tentu para investor bisa memanfaatkan instrumen investasi ini sebagai aset yang mendatangkan passive income yang menguntungkan.

4. Dijamin oleh Negara

Karena obligasi FR merupakan surat utang yang diterbitkan pemerintah, maka keamanannya 100% dijamin oleh negara.

Mengutip dari Bisnis.tempo.co, instrumen investasi ini memiliki sifat risk-free asset atau hampir tidak ada risiko gagal bayar.

Meski jatuh temponya lama, kamu masih bisa menjualnya di pasar sekunder dan telah terjamin likuiditasnya.

5. Bisa Dijual Sebelum Jatuh Tempo

Kapan obligasi FR bisa dijual?

Berdasarkan artikel di Ocbc.id, obligasi fixed rate adalah surat utang yang bisa dijual kapan saja atau sebelum jatuh tempo, tanpa terkena penalti.

Hal ini tentu menjadi keuntungan tersendiri bagi investor ketika mereka membutuhkan dana cepat dan bisa menjual aset obligasi yang mereka punya.

Risiko Obligasi Fixed Rate

Seperti dua sisi mata koin, bila ada keuntungan pastinya juga ada kekurangan dari instrumen investasi ini.

Berikut ini risiko investasi yang harus dipahami oleh para investor.

1. Capital Loss

Salah satu risiko obligasi FR yang bisa mengenai para investor adalah capital loss.

Untuk dipahami, capital loss adalah kerugian yang diakibatkan dari berkurangnya nilai aset karena menjualnya dengan harga yang lebih rendah dibandingkan ketika kamu membelinya.

2. Risiko Suku Bunga

Risiko investasi lainnya dari instrumen satu ini adalah suku bunga yang dapat mempengaruhi nilai obligasi di pasar sekunder.

Adanya ekspektasi terhadap suku bunga bisa berdampak pada terjadinya risiko capital loss yang akan dialami oleh investor.

3. Gagal Bayar

Kerugian obligasi FR yang terakhir adalah adanya potensi kemungkinan gagal bayar.

Kondisi gagal bayar bisa terjadi ketika pemerintah tidak mampu melakukan pembayaran kupon meski batas waktunya tiba.

Namun, bila mengingat obligasi merupakan instrumen investasi yang dijamin oleh pemerintah, maka risiko gagal bayar sangat kecil kemungkinannya untuk terjadi.

Demikianlah beberapa informasi penting mengenai obligasi FR yang harus diketahui oleh para investor pemula.

Semoga artikel ini bermanfaat dan dapat menambah pengetahuan untuk, kamu ya!

Sebelumnya, ada ulasan mengenai investasi saham syariah, salah satu instrumen yang juga mendatangkan keuntungan besar.

Nantikan update mengenai berita ekonomi, bisnis, keuangan, panduan investasi, hingga gaya hidup hanya di blog SkorLife.

Bagi kamu yang berencana ingin berinvestasi membeli apartemen di Bandung, yuk cek dulu skor kreditnya pada aplikasi SkorLife melalui smartphone.