Mengenal Apa Itu BI Checking (SLIK OJK). Yuk, Cari Tahu Skor Kredit Kamu

Saatnya kamu mengenal dan memahami apa itu BI checking yang saat ini sudah berubah menjadi SLIK OJK. Yuk, cek skor kredit.

Istilah BI checking yang terkait dengan pengajuan kredit masih dikenal orang, meski sudah berganti menjadi SLIK OJK (Sistem Layanan Informasi Keuangan Otoritas Jasa Keuangan).

Kamu perlu ketahui juga kalau SLIK OJK sudah mulai diberlakukan mulai dari 1 Januari 2018. Namun, orang awam memang masih menyebutnya BI checking.

Informasi BI checking menggambarkan riwayat pembayaran pinjaman atau kredit kamu yang diukur melalui indeks Kolektibilitas (KOL).

Indeks ini merupakan skor yang memiliki rentang 1-5, dengan angka 1 berarti paling baik dan angka 5 berarti paling buruk.

Bank atau institusi keuangan menggunakan KOL untuk memutuskan memberi hutang atau pinjaman kepada nasabah atau tidak, serta persyaratan apa yang akan diberikan kepada nasabah.

Selain itu, indeks KOL juga membantu bank atau penyedia jasa keuangan lainnya menentukan kemungkinan seorang nasabah mengembalikan pinjamannya secara tepat waktu apabila mendapatkan kartu kredit atau pinjaman.

Idealnya, semakin baik skor yang diberikan biro kredit kepada seseorang, semakin tinggi kemungkinan nasabah dianggap memenuhi syarat untuk pinjaman ataupun kartu kredit.

Semakin baik skor kredit seorang nasabah, semakin mungkin juga dia mendapatkan persyaratan paling ringan yang tentunya menguntungkan nasabah.

Skor kredit nasabah berdasarkan BI checking dapat dibagi ke dalam lima kategori, yaitu:

| SKOR | Apa Artinya Bagi Nasabah? |

|---|---|

| Skor (KOL) 1 | Kredit Lancar, artinya debitur selalu memenuhi kewajibannya untuk membayar cicilan setiap bulan beserta bunganya hingga lunas tanpa pernah menunggak. |

| Skor (KOL) 2 | Kredit DPK atau Kredit dalam Perhatian Khusus, artinya debitur tercatat menunggak cicilan kredit 1-90 hari |

| Skor (KOL) 3 | Kredit Tidak Lancar, artinya debitur tercatat menunggak cicilan kredit 91-120 hari |

| Skor (KOL) 4 | Kredit Diragukan, artinya debitur tercatat menunggak cicilan kredit 121- 180 hari |

| Skor (KOL) 5 | Kredit Macet, artinya debitur tercatat menunggak cicilan kredit lebih 180 hari |

Apa Itu Skor Kredit?

Skor kredit adalah skor terkuantifikasi yang memberi tahu pemberi pinjaman tentang kelayakan kredit (seberapa mungkin kamu akan membayar kembali pinjaman berdasarkan riwayat kredit).

Skor kredit didasarkan pada riwayat kredit: jumlah rekening pinjaman yang terbuka, total tingkat utang, dan riwayat pembayaran, serta faktor lainnya.

Pemberi pinjaman menggunakan skor kredit untuk mengevaluasi probabilitas bahwa seseorang akan membayar kembali pinjaman tepat waktu.

Skor kredit mempengaruhi kredit yang tersedia untuk seseorang dan persyaratan (tingkat bunga, dan lain-lain) yang mungkin ditawarkan oleh pemberi pinjaman.

Ketika kamu mengajukan kredit, pemberi pinjaman ingin tahu risiko apa yang akan mereka ambil dengan memberikan pinjaman.

Ini adalah angka yang merangkum risiko kredit berdasarkan gambaran umum laporan kredit pada titik tertentu dalam waktu.

Sementara banyak pemberi pinjaman menggunakan skor kredit melalui biro kredit yang diatur seperti CLIK, Pefindo, dan BI checking (SLIK OJK)

Skor kredit ini membantu mereka membuat keputusan pemberian pinjaman, setiap pemberi pinjaman memiliki strategi sendiri, termasuk tingkat risiko yang dapat diterima.

Namun, seseorang harus memastikan untuk secara berkala melacak, memahami, dan meningkatkan skor kredit.

Apa Hubungannya dengan BI Checking?

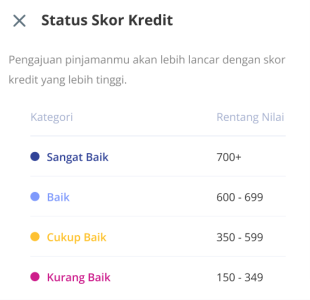

Skor kredit adalah analisis statistik dari kelayakan kredit dan memiliki rentang skor 300-850, semakin tinggi skor, semakin rendah risiko bagi pemberi pinjaman.

Dalam perbandingan, BI checking (Indeks KOL) diberikan berdasarkan riwayat pembayaran dari setiap rekening pinjaman dalam portofolio kredit pengguna.

Misalnya, setiap rekening pinjaman akan memiliki skor KOL yang terkait dengan rentang 1-5.

Indeks KOL yang lebih rendah (BI checking) mengacu pada perilaku kredit yang baik. Jangan lupa periksa penjelasan rinci di bawah ini.

Meningkatkan skor kredit membutuhkan waktu. Namun, semakin cepat kamu menyelesaikan masalah-masalah yang dapat menurunkan skor kredit, semakin cepat skor kredit akan naik.

Ada beberapa hal yang dapat kamu lakukan untuk meningkatkan skor kredit.

Hal yang Bisa Meningkatkan Skor Kredit Lewat Penggunaan Kartu Kredit

1. Membayar Tagihan Tepat Waktu – Sangat Berpengaruh

Ketika penyedia jasa keuangan meninjau laporan kredit dan meminta skor kredit untuk kamu. Mereka akan sangat tertarik dengan kemampuan kamu membayar tagihan-tagihan yang dimiliki.

Hal tersebut karena kinerja pembayaran pada masa lalu biasanya dianggap sebagai alat yang baik untuk memprediksi kinerja pada masa depan.

2. Menjaga Agar Penggunaan Kartu Kredit Tetap Rendah – Sangat Berpengaruh

Kamu dapat memengaruhi secara positif faktor kredit ini dengan membayar tagihan-tagihan yang dimiliki pada waktu yang sudah disepakati setiap bulannya.

Terlambat membayar atau membayar dengan jumlah di bawah nilai yang sudah disepakati di awal akan menurunkan skor kredit.

Apabila kamu terlambat melakukan pembayaran, selesaikan seluruh tagihan secepatnya.

Meskipun terlambat atau lupa membayar akan muncul sebagai informasi negatif pada laporan kredit untuk beberapa tahun, pengaruhnya terhadap skor kredit akan semakin berkurang seiring waktu.

Keterlambatan pembayaran dari waktu lampau memiliki pengaruh lebih kecil dibandingkan keterlambatan pembayaran terkini

3. Menjaga Penggunaan Kartu Kredit Tetap Rendah – Sangat Berpengaruh

Rasio penggunaan kredit merupakan angka lain yang penting dalam penghitungan skor kredit.

Cara menghitungnya adalah dengan menjumlahkan seluruh saldo kartu kredit dalam satu waktu dan membagi jumlah tersebut dengan keseluruhan batas kredit.

Sebagai contoh, apabila kamu biasanya menggunakan kredit sebanyak Rp2 juta setiap bulan dan jumlah batas kredit dari semua kartu kredit adalah Rp10 juta, maka rasio penggunaannya adalah 20%.

Penyedia jasa keuangan biasanya menyukai rasio yang rendah, yaitu 30% atau kurang, dan orang-orang dengan skor kredit yang sangat baik biasanya memiliki rasio penggunaan kredit yang sangat rendah.

Rasio penggunaan kredit rendah juga mengindikasikan kepada penyedia jasa keuangan bahwa kamu belum menghabiskan kuota penggunaan kartu kredit dan kemungkinan besar dapat mengelola kredit dengan baik.

4. Jangan Menutup Kartu Kredit yang Tidak Dipakai – Cukup Berpengaruh

Menjaga kartu kredit yang tidak dipakai, tentunya selama biaya tahunannya tidak memberatkan adalah strategi cerdas karena menutup akun dapat meningkatkan rasio penggunaan kredit.

Memiliki jumlah pinjaman kredit yang sama dengan jumlah akun yang lebih sedikit dapat menurunkan skor kredit kamu.

5. Jangan Mengajukan Pinjaman Baru Terlalu Banyak dalam Jangka Waktu yang Singkat

Membuka akun pinjaman baru terkadang dibutuhkan, tetapi keputusan untuk mengajukan pinjaman menyebabkan permintaan pemeriksaan terhadap laporan kredit.

Permintaan pemeriksaan yang terlalu banyak dapat berdampak negatif kepada skor kredit, meskipun efeknya akan berkurang seiring waktu.

Permintaan pemeriksaan akan tetap tertulis di laporan kredit kamu selama 2-3 tahun.

6. Sanggah Ketidakakuratan Informasi dalam Laporan Kredit

Sebaiknya kamu mengecek laporan kredit secara berkala untuk mengantisipasi kemungkinan ketidakakuratan data.

Informasi yang tidak akurat pada laporan kredit akan menurunkan skor kredit. Pastikan akun yang terdaftar pada laporan memang benar.

Apabila kamu menemukan kesalahan, sanggah informasi tersebut dan langsung perbaiki melalui biro atau perusahaan yang berwenang.

Mengecek skor kredit secara rutin dapat membantu kamu menemukan kemungkinan ketidakakuratan sebelum hal tersebut mencederai skor kredit.

Menurut Otoritas Jasa Keuangan (OJK), semua permintaan sanggahan harus diselesaikan dalam kurun waktu 20 hari.

Untuk dapat meraih tujuan finansial yang diinginkan, sebaiknya kamu untuk mengecek laporan kredit dengan BI checking setiap bulan.

Mungkin, banyak di antara kamu yang bertanya bagaimana cara cek BI checking online? Tentu saja bisa. Kamu bisa mendatangi kantor OJK atau mengakses lamannya.

Nah, bagi kamu yang penasaran apa bisa cek BI checking sendiri, baca saja tautan artikel berikut. Atau kamu bisa menggunakan aplikasi Skorlife.

Setelah bisa melakukannya, kamu mengetahui kapan BI checking bisa bersih dari catatan yang tidak bagus alias KOL 5.

Saatnya kamu mengetahui mengenai sejumlah kredit konsumtif seperti mobil dan motor, pastikan membaca artikel-artikel terbaru blog Skorlife.

Berencana membuka warung kopi dengan kredit usaha ke bank, jangan lupa untuk mengecek skor kredit melalui aplikasi Skorlife.

Yuk, pakai kartu kredit Mayapada Skorcard untuk membayar belanja online dan offline, dapatkan point yang bisa ditukarkan dengan miles.

Cek pilihan tempat wisata terbaru di Vietnam, Malaysia, atau Thailand dengan membaca artikel-artikel terbaru di blog Skorcard.